導(dǎo)語:在半導(dǎo)體處于下行周期的背景下,高庫存成了韋爾股份的“阿喀琉斯之踵”。

李平 | 作者礪石商業(yè)評(píng)論 | 出品

1

周期反轉(zhuǎn),高庫存成“阿喀琉斯之踵”

意料之外,情理之中,國產(chǎn)芯片龍頭韋爾股份成為新年白馬股“第一雷”。

前不久,韋爾股份發(fā)布公告稱,預(yù)計(jì)2022年度公司歸屬凈利潤為8億-12億元,較去年同比減少73.19%-82.13%;扣非凈利潤為9000萬-1.35億元,同比下降96.63%-97.75%。

Wind數(shù)據(jù)顯示,最近兩個(gè)月有24家機(jī)構(gòu)對(duì)韋爾股份2022年業(yè)績(jī)進(jìn)行了預(yù)測(cè),一致預(yù)測(cè)值為38.77億元,業(yè)績(jī)預(yù)測(cè)最低值也有24.99億元。

由于業(yè)績(jī)大幅低于市場(chǎng)預(yù)期,不少投資者直呼韋爾股份業(yè)績(jī)“爆雷”。但事實(shí)上,早在去年第三季度,韋爾股份的業(yè)績(jī)變臉就已有先兆。

三季報(bào)數(shù)據(jù)顯示,韋爾股份2022年前三季度實(shí)現(xiàn)營業(yè)收入153.8億元,同比下降16.01%,實(shí)現(xiàn)凈利潤21.49億元,同比下降38.92%。其中,第三季度韋爾股份凈利潤為-1.20億元,扣非凈利潤為-1.97億元。

對(duì)照公司2022年度業(yè)績(jī)預(yù)告以及前三季度財(cái)報(bào)數(shù)據(jù)不難看出,韋爾股份去年第四季度凈虧損在9億-13億元之間,經(jīng)營業(yè)績(jī)?nèi)栽诩觿夯?/p>

對(duì)于業(yè)績(jī)下滑的原因,韋爾股份表示,受全球新冠疫情等因素影響,以智能手機(jī)為代表的消費(fèi)電子需求受到了較強(qiáng)沖擊,對(duì)公司的主營業(yè)務(wù)產(chǎn)生了較大影響,部分細(xì)分市場(chǎng)的出貨量有所下滑,產(chǎn)品銷售價(jià)格承壓,公司的營收規(guī)模和產(chǎn)品毛利率較去年均有所下降。

除上述因素之外,存貨減值損失也是韋爾股份業(yè)績(jī)大幅下滑的一個(gè)重要原因。根據(jù)業(yè)績(jī)預(yù)減公告,由于消費(fèi)電子市場(chǎng)的需求依舊不及預(yù)期,導(dǎo)致公司部分產(chǎn)品的可變現(xiàn)凈值預(yù)期將進(jìn)一步降低,出于謹(jǐn)慎角度考慮,韋爾股份2022年度全年計(jì)提的存貨跌價(jià)準(zhǔn)備為13.4億-14.9億元。

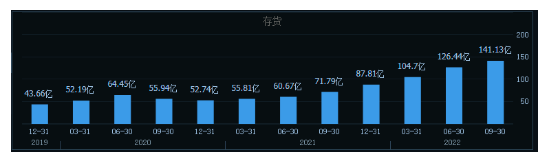

數(shù)據(jù)顯示,2019年以來,韋爾股份存貨金額一路攀升。截至2022年9月末,韋爾股份存貨余額仍高達(dá)141.13億元,較去年同期增長(zhǎng)超過69億元,一年內(nèi)存貨增幅接近翻倍,存貨金額在A股主要數(shù)字芯片設(shè)計(jì)公司中高居第一。

有分析認(rèn)為,韋爾股份大額計(jì)提存貨減值損失屬于主動(dòng)去庫存,有利于未來公司輕裝上陣。1月16日,也就是業(yè)績(jī)公告發(fā)布次日,韋爾股份股價(jià)低開后迅速反彈,最終收漲8.15%,盤中一度觸及漲停。

不過,現(xiàn)在判斷韋爾股份存貨問題“靴子落地”似乎過于樂觀。數(shù)據(jù)顯示,去年前三季度,韋爾股份已經(jīng)計(jì)提存貨跌價(jià)準(zhǔn)備4.93億元。由此計(jì)算,四季度韋爾股份跌價(jià)計(jì)提金額約為8.47億元至9.97億元。不難看出,第四季度韋爾股份存貨跌價(jià)損失仍在大幅增加。

華安證券認(rèn)為,國內(nèi)IC設(shè)計(jì)公司目前陸續(xù)開始進(jìn)入主動(dòng)去庫存階段,但去庫存周期一般為3~4個(gè)季度;同時(shí),疲軟需求導(dǎo)致下游客戶對(duì)高階產(chǎn)品采用意愿降低,許多高階產(chǎn)品的推出推遲至2023年。因此,樂觀預(yù)計(jì)2023年Q2半導(dǎo)體周期或?qū)⒂瓉砉拯c(diǎn)。

不難看出,在半導(dǎo)體周期下行的背景下,韋爾股份庫存金額仍在百億之巨,公司未來存貨減值風(fēng)險(xiǎn)仍不可小覷。那么,韋爾股份股價(jià)能否真正迎來反轉(zhuǎn),還是要看公司的基本面情況。

2

主業(yè)遇困,市值蒸發(fā)2000億元

韋爾股份成立于2007年,總部位于上海,最早從事半導(dǎo)體分立器件和電源管理IC等半導(dǎo)體產(chǎn)品的研發(fā)設(shè)計(jì),以及被動(dòng)件、結(jié)構(gòu)器件、分立器件和IC等半導(dǎo)體產(chǎn)品的分銷業(yè)務(wù)。

2019年,韋爾股份以152億元的價(jià)格成功收購全球第三大圖像傳感器芯片生產(chǎn)企業(yè)北京豪威,一躍成為中國最強(qiáng)的CMOS芯片廠商。

CIS(CMOS Imagine Sensor)也即CMOS圖像傳感器,是一種能夠?qū)⒐庑盘?hào)轉(zhuǎn)換為電信號(hào)的裝置,最早應(yīng)用于工業(yè)圖像處理,目前已經(jīng)在智能手機(jī)領(lǐng)域、汽車電子領(lǐng)域、安防等市場(chǎng)得到廣泛應(yīng)用。

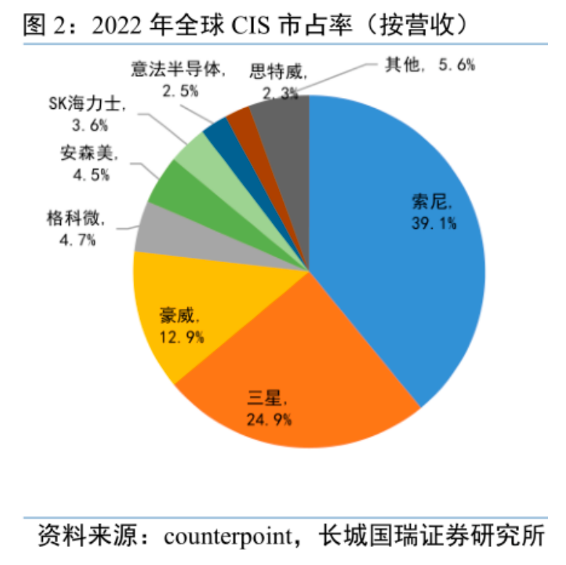

按照營收規(guī)模計(jì)算,索尼、三星、豪威科技屬于全球前三大CIS供應(yīng)商,市場(chǎng)份額分別為39.1%、24.9%、12.9%,合計(jì)營收比例達(dá)77%。

通過并購豪威科技,韋爾股份一躍成為中國圖像傳感器龍頭,而CMOS圖像傳感器也成為公司核心業(yè)務(wù)。

從營收構(gòu)成上看,韋爾股份主營業(yè)務(wù)共分為半導(dǎo)體設(shè)計(jì)銷售、半導(dǎo)體代理銷售(分銷)兩部分。其中,公司半導(dǎo)體設(shè)計(jì)業(yè)務(wù)又分為圖像傳感器業(yè)務(wù)、觸控與顯示解決方案以及模擬解決方案三部分。

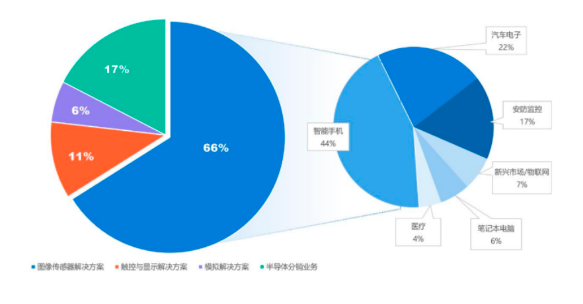

2022年上半年,韋爾股份圖像傳感器解決方案業(yè)務(wù)實(shí)現(xiàn)營業(yè)收入72.98億元,在半導(dǎo)體設(shè)計(jì)業(yè)務(wù)中的比例為80.15%,占當(dāng)期總營收比重為66%,為公司核心收入及利潤來源。

過去幾年,受智能手機(jī)、汽車、工業(yè)和其他應(yīng)用需求增長(zhǎng)推動(dòng),CMOS圖像傳感器市場(chǎng)容量不斷擴(kuò)容。根據(jù)Frost&Sullivan統(tǒng)計(jì)數(shù)據(jù),2016-2021年,全球CMOS圖像傳感器銷售額從94.1億美元增長(zhǎng)至179.1億美元,期間年復(fù)合增長(zhǎng)率達(dá)到17.5%。

隨著行業(yè)的不斷擴(kuò)容,韋爾股份經(jīng)營業(yè)績(jī)實(shí)現(xiàn)了跨越式發(fā)展。數(shù)據(jù)顯示,2018-2021年,韋爾股份扣非凈利潤分別為1.33億元、3.34億元、22.45億元和40.03億元。三年期間,公司凈利潤增幅達(dá)到300%。

憑借良好的業(yè)績(jī)表現(xiàn),韋爾股份也成為二級(jí)市場(chǎng)炙手可熱的大牛股。2019年1月-2021年7月,韋爾股份市值由21億元最高漲至255.17億元,總市值一度突破3000億元。

不過,2021年下半年以來,受新冠疫情沖擊以及消費(fèi)者換機(jī)周期延長(zhǎng)影響,全球智能手機(jī)需求持續(xù)低迷。進(jìn)入到2022年以來,消費(fèi)電子需求繼續(xù)惡化,除部分汽車芯片之外,芯片行業(yè)多數(shù)細(xì)分賽道均遭遇到“砍單潮”,行業(yè)景氣度急轉(zhuǎn)直下。

根據(jù)Counterpoint Research調(diào)研,2022年第三季度全球智能手機(jī)出貨量為3.01億部,同比下降12%,創(chuàng)下8年以來第三季度最低出貨量,這也是智能手機(jī)銷售連續(xù)第三個(gè)季度出現(xiàn)同比下滑。

由于消費(fèi)電子產(chǎn)品需求持續(xù)低迷,韋爾股份經(jīng)營業(yè)績(jī)?cè)鏊俪霈F(xiàn)明顯下降,甚至出現(xiàn)負(fù)增長(zhǎng)。數(shù)據(jù)顯示,2021年Q4-2022年Q3,韋爾股份凈利潤同比增速分別為-2.23%、-13.90%、14.15%、-109.41%,經(jīng)營業(yè)績(jī)惡化跡象明顯。

二級(jí)市場(chǎng)上,韋爾股份股價(jià)也遭遇大幅殺跌。2022年10月31日,韋爾股份股價(jià)最低跌至66.64元,相比歷史高點(diǎn)跌幅超過70%,總市值蒸發(fā)2000億元。

值得一提的是,觸控與顯示解決方案在韋爾股份主營業(yè)務(wù)中占比達(dá)到11%,而這一業(yè)務(wù)同樣與智能手機(jī)行業(yè)高度相關(guān)。因此,韋爾股份主營業(yè)務(wù)發(fā)展以及存貨跌價(jià)減值風(fēng)險(xiǎn)的大小與手機(jī)終端需求的恢復(fù)將密切相關(guān)。

3

汽車CIS能否成為第二曲線?

從目前情形來看,手機(jī)市場(chǎng)的復(fù)蘇仍舊尚待時(shí)日。一方面,相比4G網(wǎng)絡(luò)替代3G網(wǎng)絡(luò)時(shí)的技術(shù)飛躍,目前5G的超級(jí)應(yīng)用暫未出現(xiàn),5G手機(jī)并未成為刺激人們換機(jī)的主要因素。另一方面,全球經(jīng)濟(jì)的低迷也在一定程度上削弱了人們的消費(fèi)能力,換機(jī)需求必然受到抑制。

光大證券指出,受疫情持續(xù)影響,經(jīng)濟(jì)環(huán)境和消費(fèi)者信心需要更長(zhǎng)時(shí)間恢復(fù),預(yù)計(jì)2023年我國手機(jī)市場(chǎng)出貨量同比下降0.9%,預(yù)計(jì)到2024年才有望迎來反彈。因此,即便考慮提前備貨的需求,圖像傳感器等位于產(chǎn)業(yè)鏈上游產(chǎn)品的復(fù)蘇或許要到明年下半年。

當(dāng)然,韋爾股份并沒有選擇等待。隨著智能手機(jī)市場(chǎng)逐漸趨于飽和,韋爾股份早已預(yù)見手機(jī)CIS的天花板壓力,并將汽車CIS視為公司未來的第二曲線。

在2022年半年中,韋爾股份還對(duì)公司圖像傳感器下游應(yīng)用領(lǐng)域進(jìn)行了詳細(xì)說明。其中,智能手機(jī)收入占比為44%,汽車電子、安防監(jiān)控、物聯(lián)網(wǎng)、筆記本電腦、醫(yī)療業(yè)務(wù)收入占比分別為22%、17%、7%、6%和4%。

不難看出,汽車電子領(lǐng)域已經(jīng)成為韋爾股份圖像傳感器第二大應(yīng)用領(lǐng)域,僅次于智能手機(jī)行業(yè)。

從競(jìng)爭(zhēng)格局來看,汽車CIS市場(chǎng)集中度較高,安森美、豪威科技以及索尼屬于全球三大汽車CIS廠商。其中,豪威科技市場(chǎng)份額為29%,僅次于安森美(60%),位居全球第二位。

自動(dòng)駕駛技術(shù)的快速發(fā)展正為汽車CIS打開新的成長(zhǎng)空間。一般來說,車載CIS數(shù)量與車載攝像頭數(shù)量相關(guān),一個(gè)車載攝像頭需要一枚CIS芯片。隨著自動(dòng)駕駛技術(shù)的發(fā)展,車載攝像頭單車所需數(shù)量同步增長(zhǎng)。其中,L1/L2級(jí)別所需量為3顆,L3級(jí)別數(shù)量上升至6顆,L4/L5級(jí)別的智能汽車將搭載約11-15顆車載攝像頭。這就意味著,汽車CIS的需求量將呈倍速增長(zhǎng)。

此外,單顆汽車CIS價(jià)值量要明顯高于汽車CIS。由于車載芯片對(duì)穩(wěn)定性、安全性的要求遠(yuǎn)高于手機(jī)等消費(fèi)級(jí)芯片,同像素的情況下,車用CIS產(chǎn)品單價(jià)要明顯高于手機(jī)CIS。以8MP產(chǎn)品為例,汽車CIS單價(jià)為手機(jī)CIS單價(jià)的10倍。

數(shù)據(jù)顯示,以全球1億輛汽車出貨量測(cè)算,預(yù)計(jì)2025年全球汽車CIS市場(chǎng)規(guī)模將達(dá)到50億美元左右,2030年有望超百億美元,單車搭載攝像頭數(shù)量也有望從當(dāng)下的2顆+增長(zhǎng)至10顆以上。可以預(yù)見的是,未來幾年手機(jī)領(lǐng)域仍將是最大的CIS細(xì)分市場(chǎng),而汽車領(lǐng)域?qū)⒊蔀樽钣谢盍Φ氖袌?chǎng)。

早在2008年,豪威科技就量產(chǎn)了第一顆車用圖像傳感器,比競(jìng)爭(zhēng)對(duì)手索尼領(lǐng)先了整整10年。由于在汽車領(lǐng)域布局很早,豪威科技CIS芯片當(dāng)前主要用于歐美汽車品牌,下游客戶包括奔馳、寶馬、奧迪、通用等主流車廠。

截至目前,韋爾股份汽車CIS解決方案覆蓋了廣泛的汽車應(yīng)用,包括ADAS、駕駛室內(nèi)部監(jiān)控、電子后視鏡、儀表盤攝像頭、后視和全景影像等。2021年,韋爾股份車載CIS實(shí)現(xiàn)營業(yè)收入約23億元,較2020年增長(zhǎng)約85%,收入占比約為9.5%。

2022年上半年,韋爾股份圖像傳感器解決方案業(yè)務(wù)實(shí)現(xiàn)營業(yè)收入72.98億元,其中汽車電子收入占比22%。據(jù)此計(jì)算,公司汽車電子實(shí)現(xiàn)營收約在16億元,總營收占比約為14.5%,相比2021年提升了5個(gè)百分點(diǎn)。

不過,盡管占比提升較快,韋爾股份汽車CIS業(yè)務(wù)在總營收中的占比仍不足15%,現(xiàn)在就斷言汽車CIS將成為韋爾股份第二成長(zhǎng)曲線似乎也為時(shí)過早。

首次,隨著產(chǎn)品需求的穩(wěn)定增長(zhǎng),越來越多的競(jìng)爭(zhēng)者正在加入到汽車CIS。除了目前的行業(yè)龍頭安德森之外,索尼和三星都在加大對(duì)汽車CIS市場(chǎng)的投入。

此外,格科微、思特威等國內(nèi)企業(yè)也加快了對(duì)車用CIS的布局。其中,思特威已有兩款產(chǎn)品通過車規(guī)級(jí)認(rèn)證,并在多家主車廠開始量產(chǎn)驗(yàn)證和小批量出貨。格科微的汽車電子用產(chǎn)品已經(jīng)用于行車記錄儀、倒車影像、360環(huán)視、后視等方面。

另一方面,豪威科技目前采用的Fabless生產(chǎn)模式,產(chǎn)能的穩(wěn)定性難以保證。而索尼和三星都是IDM模式,可以根據(jù)訂單靈活調(diào)整生產(chǎn),這也是豪威科技在手機(jī)CIS領(lǐng)域被后兩者反超的一個(gè)重要原因。

可以預(yù)見的是,隨著汽車智能化的推進(jìn)以及自動(dòng)駕駛技術(shù)的發(fā)展,未來汽車CIS有望復(fù)制手機(jī)CIS的成長(zhǎng)路徑。然而,韋爾股份在汽車領(lǐng)域既要直面行業(yè)龍頭安森美的競(jìng)爭(zhēng),也要面對(duì)索尼、三星等新進(jìn)入者的挑戰(zhàn),還要同時(shí)應(yīng)對(duì)格科微等國內(nèi)競(jìng)爭(zhēng)對(duì)手的虎視眈眈。因此,汽車CIS業(yè)務(wù)想要真正挑起韋爾股份營收的大梁,恐怕還尚需時(shí)日。

更多信息可以來這里獲取==>>電子技術(shù)應(yīng)用-AET<<