前言:

如今,半導(dǎo)體芯片已如石油般重要,未來誰掌握了先進半導(dǎo)體制造將變得更為重要,甚至變成彎道超車的機會。

而在這股浪潮中,CVC的力量正在強勢崛起。

半導(dǎo)體多事之秋出CVC巨頭

隨著硬科技成為投資追捧對象后,除了互聯(lián)網(wǎng)巨頭之外,像華為、中芯國際等產(chǎn)業(yè)資本,也轉(zhuǎn)向半導(dǎo)體領(lǐng)域,并開始成為半導(dǎo)體投資的風(fēng)向標(biāo)。

加之半導(dǎo)體行業(yè)自身的特征,CVC成為其中最具影響力的代表。

當(dāng)前半導(dǎo)體投資市場形成哈勃資本、小米產(chǎn)業(yè)投資、中芯聚源三足鼎立CVC局面。

從投資時間上來看,中芯源聚是第一家以CVC名義進行投資的企業(yè),2001年7月25日中芯聚源A輪投資了高端硅基材料研發(fā)平臺新傲。

小米產(chǎn)業(yè)資本2010年開始涉足投資,目前是以兩家主體公司進行投資,一家是小米科技,一家是小米長江產(chǎn)業(yè)基金。

小米產(chǎn)業(yè)投資由雷軍和林世偉主要帶隊,林世偉同時擔(dān)任長江產(chǎn)業(yè)基金法人。

華為哈勃投資的成立在一個特殊的時間點上,2019年美國對華為發(fā)動了多輪針對性的制裁,從芯片和器件上全面限制對華為的供應(yīng)。

2019年4月23日哈勃投資誕生,由華為投資控股有限公司100%控股。

從天眼查信息顯示,哈勃投資亦是兩大主體,一家是哈勃科技創(chuàng)業(yè)投資有限公司,一家是深圳哈勃科技投資合伙企業(yè)有限合伙。

2014年中芯聚源股權(quán)投資管理(上海)有限公司正式成立,目前基金管理超200億。

中芯聚源由中芯國際發(fā)起成立,集聚了國家集成電路產(chǎn)業(yè)基金、中芯國際等來自國家、龍頭企業(yè)的資本。

中芯聚源董事長高永崗博士同時也是中芯國際首席財務(wù)官、執(zhí)行董事、執(zhí)行副總裁。

11天獲6家IPO

從4月12日到4月22日的11天里,唯捷創(chuàng)芯、拓荊科技、英集芯、峰岹科技、納芯微這5家新上市的芯片公司都是中芯國際的中芯晶圓股權(quán)投資或中芯聚源股權(quán)投資旗下公司。

近日,全球前十大CMOS圖像傳感器公司思特威更新了上市招股書,這也即將成為中芯國際自4月來收獲的第6家IPO。

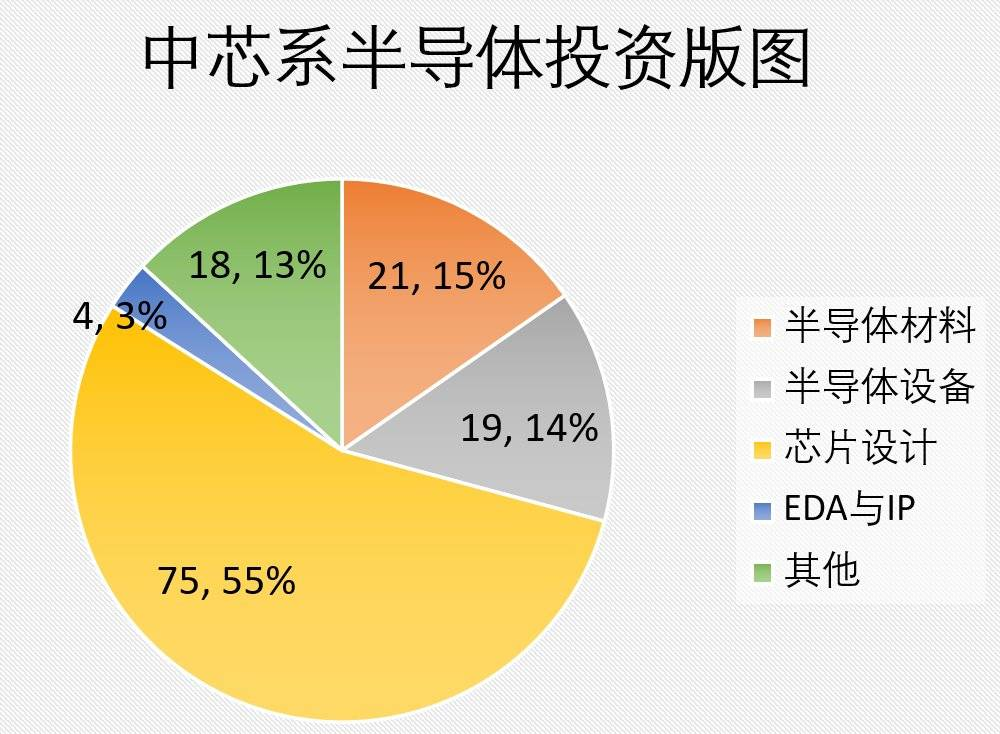

而在投資領(lǐng)域,中芯聚源所投公司超過137家。

按領(lǐng)域劃分,中芯聚源投資最多的是共有75家各類芯片設(shè)計公司,21家材料供應(yīng)商和19家設(shè)備供應(yīng)商。

在設(shè)備領(lǐng)域,中芯聚源先后投資了:中科飛測(半導(dǎo)體前后道檢測設(shè)備),天津金海通(封裝測試設(shè)備),合肥芯碁(直寫光刻機),并收購新加波MIT公司(封裝測試設(shè)備)。

在材料領(lǐng)域,中芯聚源先后投資了:晶瑞股份(雙氧水及光刻膠),江陰潤瑪(高純高凈電子化學(xué)品),正帆科技(工藝裝備及特種氣體),無錫創(chuàng)達(半導(dǎo)體封裝材料),本諾電子(高端電子粘膠劑)。

中芯聚源的IPO業(yè)績也相當(dāng)可觀,目前投資企業(yè)已上市的有25家。

其中包括韋爾股份、瀾起科技、安集科技、芯朋微等業(yè)內(nèi)知名的半導(dǎo)體公司,已過會12家,超過40家企業(yè)啟動IPO。

企查查數(shù)據(jù)顯示,中芯聚源投資占比較高的是戰(zhàn)略融資、A輪融資和B輪融資,融資事件數(shù)量占比分別為30.36%(34起)、21.43%(24起)和16.07%(18起)。

行業(yè)風(fēng)向讓投資增速

半導(dǎo)體行業(yè)的龍頭效應(yīng)已逐漸凸顯。國外巨頭壟斷,讓國內(nèi)資本看到了國產(chǎn)替代機會和剛需;在產(chǎn)品研發(fā)上跟隨巨頭的技術(shù)路線不僅可以獲得市場,且風(fēng)險較小。

此外,2021年下半年起,筆記本電腦、手機和電視的芯片需求開始放緩,半導(dǎo)體的熱門領(lǐng)域開始逐漸傾斜。

主要集中在數(shù)據(jù)中心、汽車和半導(dǎo)體制造三大熱門賽道,以及設(shè)備材料、EDA/IP等領(lǐng)域。

近兩年,半導(dǎo)體行業(yè)的發(fā)展如火如荼、熱度全方位上升,融資數(shù)量、融資金額雙高漲。

據(jù)云岫資本統(tǒng)計,2021年半導(dǎo)體行業(yè)共計發(fā)生534起融資,總?cè)谫Y額達到達1536億。

其中融資額超過5億的大項目數(shù)量是46個,數(shù)量上僅占8.6%;但總?cè)谫Y金額達992億,占據(jù)總?cè)谫Y金額的64.6%。

受惠于各種有利因素,中芯聚源投資的半導(dǎo)體公司都實現(xiàn)了高速增長,不少公司實現(xiàn)了2—3倍的業(yè)績增長。

2021年中芯國際投資收益超過29億元,收回投資的現(xiàn)金有393億元。

結(jié)尾:

中國從美國進口的集成電路芯片價值超過2000億美元,遠(yuǎn)超原油進口額,半導(dǎo)體價值鏈上任何環(huán)節(jié)的波動都會影響整個產(chǎn)業(yè)。

半導(dǎo)體代工的競賽,已經(jīng)逼近極限。隨著技術(shù)節(jié)點的不斷縮小,半導(dǎo)體代工所需要的設(shè)備投入呈非線性的趨勢。國內(nèi)半導(dǎo)體投資發(fā)展的遞進式發(fā)展,或許也是國內(nèi)半導(dǎo)體行業(yè)的突破口。

部分資料參考:半導(dǎo)體產(chǎn)業(yè)縱橫:《國產(chǎn)SoC的破局猜想》, 含光學(xué)社:《汽車智能化系列之SoC芯片價值洼地》《造車三兄弟,縫縫補補這三年》,砍柴網(wǎng):《交付困局,給新能源產(chǎn)業(yè)鏈的玩家們上了一課》