2020年上半年席卷全球的新冠肺炎疫情,阻斷了多地區(qū)物流,不少OEM無法正常備貨,不得不把需求移到了下半年。在消費(fèi)類終端和汽車行業(yè)全面復(fù)蘇后,各大廠商因擔(dān)心禁運(yùn)等地緣政治事件影響,普遍采用了激進(jìn)的備貨方案。

芯片的生產(chǎn)周期通常在10-20周不等,難以靈活增加產(chǎn)量,車載芯片的產(chǎn)能更是要提前12個(gè)月做規(guī)劃。2020年初在疫情影響下,很多汽車企業(yè)對(duì)車載芯片需求判斷失誤,導(dǎo)致芯片訂貨不足,晶圓廠也將部分原本屬于車載芯片的產(chǎn)能轉(zhuǎn)成了消費(fèi)類芯片。

產(chǎn)能受到排擠影響最顯著的有12英寸廠的車用微控制器(MCU)與CMOS圖像傳感器(CIS),其中28nm、45nm與65nm節(jié)點(diǎn)產(chǎn)能最為緊缺。8英寸廠集中在車用MEMS、分立器件、電源管理IC與顯示器驅(qū)動(dòng)IC,0.18um以上的節(jié)點(diǎn)產(chǎn)能也受到排擠。

2020年底至今,汽車芯片缺貨風(fēng)波持續(xù)發(fā)酵,部分汽車工廠因?yàn)樾酒倘背霈F(xiàn)了停產(chǎn)。另一邊,則是汽車芯片供應(yīng)商、晶圓代工廠出于原料成本上漲、產(chǎn)品生產(chǎn)周期變長(zhǎng)等因素,集體漲價(jià)。這次缺貨漲價(jià)的汽車芯片,主要集中在哪幾類上?為什么車規(guī)級(jí)的芯片,就那么難做呢?

缺了哪一類汽車芯片?

汽車半導(dǎo)體器件主要包含MCU、功率半導(dǎo)體(IGBT、MOSFET等)、傳感器和各類模擬器件,自動(dòng)駕駛汽車還會(huì)用到如ADAS輔助類芯片、CIS、AI處理器、激光雷達(dá)、毫米波雷達(dá)和MEMS等一系列產(chǎn)品。未來汽車架構(gòu)的變革趨勢(shì),是將離散的ECU(Electronic Control Unit,電子控制單元)及軟件功能集成在一個(gè)黑匣子中,屆時(shí)域控制器和自動(dòng)駕駛計(jì)算平臺(tái)用到的芯片會(huì)更多。

半導(dǎo)體產(chǎn)品的大量采用,能夠幫助汽車實(shí)現(xiàn)動(dòng)力與傳動(dòng)、車載網(wǎng)絡(luò)、車身舒適性、車載信息娛樂等功能。單一車輛中的車載芯片價(jià)值持續(xù)提升,也導(dǎo)致全球車用芯片的需求快于整車銷量增速,造成了芯片的供需失衡。

以MLCC(多層陶瓷電容)為例,據(jù)村田預(yù)計(jì),未來單一車輛MLCC用量有望從1000~3000顆增長(zhǎng)到3000~6000顆;在圖像傳感器方面,據(jù)悉達(dá)到自動(dòng)駕駛級(jí)別L4級(jí)時(shí),需要圖像傳感器10個(gè)以上;再說MCU,一般燃油車平均每輛大約需要70顆,而一輛新能源汽車大約需要300多顆。

一家汽車零件制造商的負(fù)責(zé)人在接受媒體采訪時(shí)透露,2020年底爆發(fā)的汽車零部件短缺潮,就是由于車用MCU短缺,導(dǎo)致ESP(Electronic Stability Program,電子穩(wěn)定程序系統(tǒng))和ECU無法生產(chǎn)。這兩種器件是許多高端車型車載電腦模塊的“標(biāo)配”,一旦缺貨會(huì)影響整車制造。

半導(dǎo)體成為汽車產(chǎn)業(yè)“命門”

電子穩(wěn)定程序系統(tǒng)的標(biāo)準(zhǔn)叫法其實(shí)是ESC(Electronic Stability Control),ESP是博世(Robert Bosch GmbH)的專利。全球ESP供應(yīng)商主要有7家,分別是豐田旗下的愛信精機(jī)(Aisin Seiki),專供日產(chǎn)的日立(Hitachi),專供本田的日信(Nissin Kogyo),供韓系車型的萬都(Mando)。這4家基本只供應(yīng)本集團(tuán)的。另外三家,都是德國(guó)廠家,包括博世、大陸集團(tuán)(Continental AG)和采埃孚(ZF Friedrichshafen AG)。

國(guó)內(nèi)汽車廠商的ESP供貨主要來自博世和大陸集團(tuán)。博世幾乎壟斷國(guó)內(nèi)市場(chǎng),特別自主品牌,此外在奔馳、奧迪、卡迪拉克、別克里也比較常見。大陸集團(tuán)主要供應(yīng)大眾、寶馬、PSA、奔馳,采埃孚主要供應(yīng)美系車。

至于ECU,已經(jīng)是汽車上最為常見的部件之一,依據(jù)功能的不同,最常見的有EMS(Engine Management System)發(fā)動(dòng)機(jī)管理系統(tǒng)、TCU(Transmission Control Unit)自動(dòng)變速箱控制單元、BCM(Body Control Module)車身控制模塊、BMS(Battery Management System)電池管理系統(tǒng)以及VCU(Vehicle Control Unit)整車控制器等幾種。

國(guó)內(nèi)外比較知名的ECU供應(yīng)商包括博世、大陸集團(tuán)、電裝(DENSO)、聯(lián)合汽車電子(UAES)和聯(lián)創(chuàng)汽車電子(DIAS)等。傳統(tǒng)的汽車每一個(gè)功能都需要單一或者多個(gè)ECU模塊進(jìn)行控制,所以ECU廣泛存在于車輛的發(fā)動(dòng)機(jī)、變速箱等底層零部件之中,來實(shí)現(xiàn)整車信息的轉(zhuǎn)化和處理。

ESP和ECU這類特定汽車電子元件越來越依賴于芯片,大陸集團(tuán)和博世集團(tuán)都是通過采購芯片,再組裝成相關(guān)模塊向車企供應(yīng)。這次汽車芯片短缺問題主要出現(xiàn)在上游企業(yè),由于疫情大流行打擊了全球芯片產(chǎn)能,令大陸和博世等廠商面臨生產(chǎn)難題。

以前的汽車以硬件為主導(dǎo),整車智能化程度很低,半導(dǎo)體(芯片、傳感器等等)占不到整車成本的1%。而近年隨著汽車智能化速度加快,汽車已經(jīng)由硬件主導(dǎo)變?yōu)榱擞布蚧A(chǔ),軟件來賦能。如今半導(dǎo)體器件越來越多地出現(xiàn)在汽車工業(yè)應(yīng)用中,智能汽車上甚至已經(jīng)占到了整車成本的35%左右,并且預(yù)計(jì)到2030年將增加到50%,芯片未來將代替發(fā)動(dòng)機(jī)成為汽車產(chǎn)業(yè)的“生死命門”。

芯片要符合車規(guī)認(rèn)證多難?

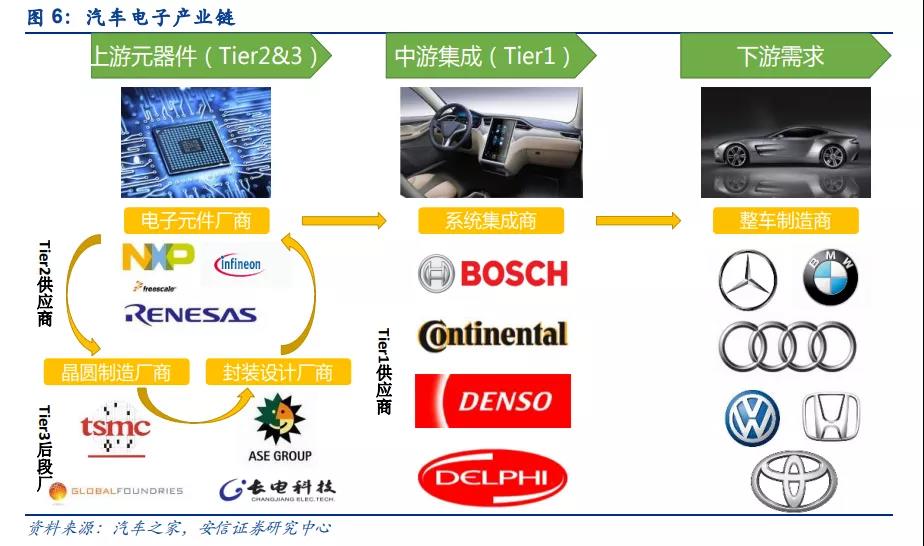

汽車電子產(chǎn)業(yè)鏈由三大部分組成:上游為汽車電子元器件設(shè)計(jì)公司(Tier2,如恩智浦和英飛凌)和晶圓制造/封測(cè)等后段廠商(Tier3,如臺(tái)積電和日月光),主要負(fù)責(zé)提供汽車電子的相關(guān)核心芯片及其他分立器件;中游則是汽車電子生產(chǎn)和制造商(Tier1,如博世和大陸),主要進(jìn)行汽車電子模塊化功能的系統(tǒng)集成設(shè)計(jì)、生產(chǎn)及銷售;下游是傳統(tǒng)的整車廠(OEM,如特斯拉和大眾汽車)。

我們熟知的老牌汽車半導(dǎo)體廠商很多,包括恩智浦(NXP)、英飛凌(Infineon)、意法半導(dǎo)體 (STMicroelectronics)、瑞薩(Renesas)、安森美 (On Semiconductor)、博通 (Broadcom)、德州儀器 (TI)等,其中前四位都是車用MCU大廠,但為什么仍然擋不住缺貨潮?除了上面談到的疫情外力影響和供應(yīng)鏈因素,另一個(gè)原因是造車規(guī)級(jí)芯片比民用級(jí)難太多。

首先,汽車對(duì)芯片和元器件的工作溫度要求更寬,根據(jù)不同的安裝位置等有不同的需求。比如發(fā)動(dòng)機(jī)艙要求-40℃-150℃;車身控制要求-40℃-125℃,遠(yuǎn)高于民用產(chǎn)品對(duì)消費(fèi)類芯片和元器件0℃-70℃的要求。

第二,汽車電子元件對(duì)運(yùn)行性穩(wěn)定要求極高。無論是在濕度、發(fā)霉、粉塵、鹽堿自然環(huán)境、EMC以及有害氣體侵蝕等環(huán)境下,還是在高低溫交變、震動(dòng)風(fēng)擊、高速移動(dòng)等各類變化中,車規(guī)級(jí)半導(dǎo)體穩(wěn)定性要求都高于消費(fèi)類芯片。

第三,汽車對(duì)器件的抗干擾性能要求極高。包括抗ESD靜電、EFT群脈沖、RS傳導(dǎo)輻射、EMC、EMI等,芯片在這些干擾下既不能失控的影響工作,也不能干擾車內(nèi)別的設(shè)備。

第四,一般汽車的設(shè)計(jì)壽命都在15年50萬公里左右,遠(yuǎn)大于消費(fèi)電子產(chǎn)品壽命要求,所以對(duì)應(yīng)的汽車芯片使用壽命要更長(zhǎng),故障率更低。半導(dǎo)體是汽車廠商導(dǎo)致故障排名中的首要問題,因此車廠對(duì)故障率基本要求是個(gè)位數(shù)PPM(百萬分之一)量級(jí),大部分車廠要求到PPB(十億分之一)量級(jí),相比之下,工業(yè)級(jí)芯片的故障率要求為小于百萬分之一,而消費(fèi)類芯片的故障率要求僅為小于千分之三。可以說車規(guī)級(jí)半導(dǎo)體對(duì)故障率要求是零容忍。

第五,長(zhǎng)期有效的供貨周期(Longevity)。汽車廠商對(duì)芯片的需求遠(yuǎn)不及消費(fèi)電子動(dòng)輒上億顆芯片的量,在更新?lián)Q代上,也是一顆料號(hào)用到十年以上,不像手機(jī)芯片一年一換。所以汽車OEM和Tier1廠商,大多通過Tier2的零部件供應(yīng)商完成產(chǎn)品供應(yīng)。從整個(gè)汽車行業(yè)來看,目前除了特斯拉采取了自研芯片的方式外,大部分車企的芯片主要還是購買自國(guó)際老牌半導(dǎo)體廠商。

第六,極高的產(chǎn)品一致性要求,導(dǎo)致不能隨便換產(chǎn)線。汽車本身的組成極為復(fù)雜,一致性差的半導(dǎo)體元器件容易導(dǎo)致整車出現(xiàn)安全隱患,因此需要嚴(yán)格的良品率控制以及完整的產(chǎn)品追溯性系統(tǒng)管理,甚至需要實(shí)現(xiàn)對(duì)半導(dǎo)體產(chǎn)品封裝原材料的追溯。這也是為什么車用芯片不輕易轉(zhuǎn)換產(chǎn)線,以往車用半導(dǎo)體廠商主要以IDM或Fab-lite模式自產(chǎn)自銷為主,直到近些年才將部分產(chǎn)能外包給晶圓代工代廠,還要做產(chǎn)線認(rèn)定。(EETC編按:“產(chǎn)線認(rèn)定”是指為了實(shí)現(xiàn)“零不良率”, 汽車廠家在半導(dǎo)體工廠生產(chǎn)汽車芯片時(shí),針對(duì)產(chǎn)線實(shí)行的檢查稽核。只有在半年乃至一年的時(shí)間內(nèi)連續(xù)生產(chǎn)某種汽車芯片,并且可以穩(wěn)定地生產(chǎn)出正常工作的產(chǎn)品時(shí),汽車企業(yè)才會(huì)對(duì)芯片產(chǎn)線進(jìn)行“認(rèn)定”。被“認(rèn)定”的產(chǎn)線工藝由固定工序組成,原則上不可以更改生產(chǎn)設(shè)備、工藝條件。)

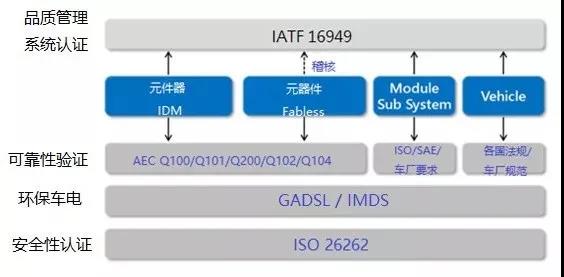

達(dá)到汽車標(biāo)準(zhǔn)需獲得可靠性標(biāo)準(zhǔn)AEC-Q系列、質(zhì)量管理標(biāo)準(zhǔn)ISO/TS16949認(rèn)證其中之一,此外需要通過功能安全標(biāo)準(zhǔn)ISO26262 ASILB(D),基本只有符合上述各種硬性條件的半導(dǎo)體器件,才能通過車規(guī)級(jí)認(rèn)證。

ISO26262安全是汽車電子元件穩(wěn)定性優(yōu)劣的評(píng)判依據(jù)之一,主要包括ASIL A/B/C/D四個(gè)等級(jí),通過各等級(jí)代表其產(chǎn)品穩(wěn)定性合格、耐用,但不代表算力、能效比高。A級(jí)普遍用于天窗等,B級(jí)普遍用于儀表盤,C級(jí)普遍用于引擎等,D級(jí)則主要用于自動(dòng)駕駛和EPS(電子助力轉(zhuǎn)向)等,認(rèn)證等級(jí)越高的芯片可獲得整車廠越多的青睞度。

汽車缺芯,加速國(guó)產(chǎn)化進(jìn)程

嚴(yán)格的生產(chǎn)和認(rèn)證要求,以及遠(yuǎn)不及消費(fèi)電子的用量,導(dǎo)致晶圓代工廠義無反顧地將產(chǎn)能分給了消費(fèi)類芯片。雖然在汽車大國(guó)政府的游說下,“臺(tái)積電們”后來也承諾協(xié)調(diào)產(chǎn)能,但成本的提升,也讓一些車企開始把目光投向冉冉升起的國(guó)內(nèi)汽車芯片廠商。

2019年,全球汽車芯片的市場(chǎng)規(guī)模是475億美元,折合人民幣約3080億元,預(yù)計(jì)2020年將下降至460億美元。目前歐洲汽車半導(dǎo)體2019年產(chǎn)值達(dá)到150.88億美元,占到全球汽車半導(dǎo)體總產(chǎn)值的36.79%,為全球第一。美國(guó)貢獻(xiàn)了全球第二大汽車芯片收入規(guī)模,達(dá)到133.87億美元,占全球32.64%。日本汽車半導(dǎo)體2019年產(chǎn)值達(dá)到106.77億美元,占比在26.03%。

2019年全球汽車芯片市場(chǎng)份額,60%以上的市場(chǎng)被前8大半導(dǎo)體廠商牢牢把控(資料來源:ICVTank、前瞻產(chǎn)業(yè)研究院)

雖然全球汽車芯片30%的市場(chǎng)都在中國(guó),但我國(guó)自主汽車芯片產(chǎn)業(yè)規(guī)模僅占全球的4.5%,約20多億美元。根據(jù)Wind數(shù)據(jù)顯示,目前國(guó)內(nèi)汽車行業(yè)中車用芯片自研率僅占10%,90%的汽車芯片都必須依賴從國(guó)外進(jìn)口。其中前裝芯片95%是進(jìn)口的,后裝超過80%是進(jìn)口,國(guó)內(nèi)芯片企業(yè)在汽車產(chǎn)業(yè)鏈中缺失話語權(quán)。

雖然汽車零部件需要很長(zhǎng)的產(chǎn)品研發(fā)和驗(yàn)證周期,想要在短期內(nèi)找到合適的替代供應(yīng)商并不容易,但在芯片缺貨、價(jià)格上漲以及代工產(chǎn)能均供不應(yīng)求的背景下,一些汽車廠商或Tier 1供應(yīng)商,已經(jīng)開始挑選替代供應(yīng)商,中國(guó)本土廠商有望迎來轉(zhuǎn)單。

傳統(tǒng)車企中,比亞迪和中車采用自研的方式,比亞迪自2005年便開始組建IGBT研發(fā)團(tuán)隊(duì),并且在加碼對(duì)第三代半導(dǎo)體材料碳化硅(SiC)的研究。而北汽、上汽、吉利等都采用與半導(dǎo)體廠商成立新公司的合作方式入局。

在非傳統(tǒng)車企中,華為是布局汽車領(lǐng)域比較早的,其主要通過自研和外部投資兩條腿走路。自研最早可以追溯到2009年對(duì)車載模塊的開發(fā),而華為投資的企業(yè)山東天岳、深思考、鯤游光電、好達(dá)電子以及裕太車通等企業(yè),也大多與汽車行業(yè)的芯片和材料有關(guān)。

此外,安世半導(dǎo)體的汽車功率器件,兆易創(chuàng)新的車規(guī)級(jí)閃存,斯達(dá)半導(dǎo)體的車規(guī)級(jí)IGBT,全志科技的車規(guī)級(jí)前裝SoC,杰發(fā)和芯旺微的車規(guī)級(jí)MCU,加特蘭微電子的CMOS工藝毫米波雷達(dá)芯片,韋爾股份的CMOS圖像傳感器,DJI大疆子公司覽沃科技的激光雷達(dá)傳感器,地平線的智能駕駛處理器等,也都是國(guó)產(chǎn)車規(guī)級(jí)半導(dǎo)體的代表作品。